En abril, Stanford Business publicó un estudio sobre fragilidad bancaria y riesgos de corrida bancaria en Estados Unidos en 2023, en el que muestra los 10 mayores bancos “insolventes”, uno de los cuales tiene activos superiores a 1 billón de dólares. Después de examinar los informes de los bancos y los documentos 10-K de cada uno de ellos, resulta que Citi es el banco insolvente que mueve un billón de dólares.

Por Mente Alternativa

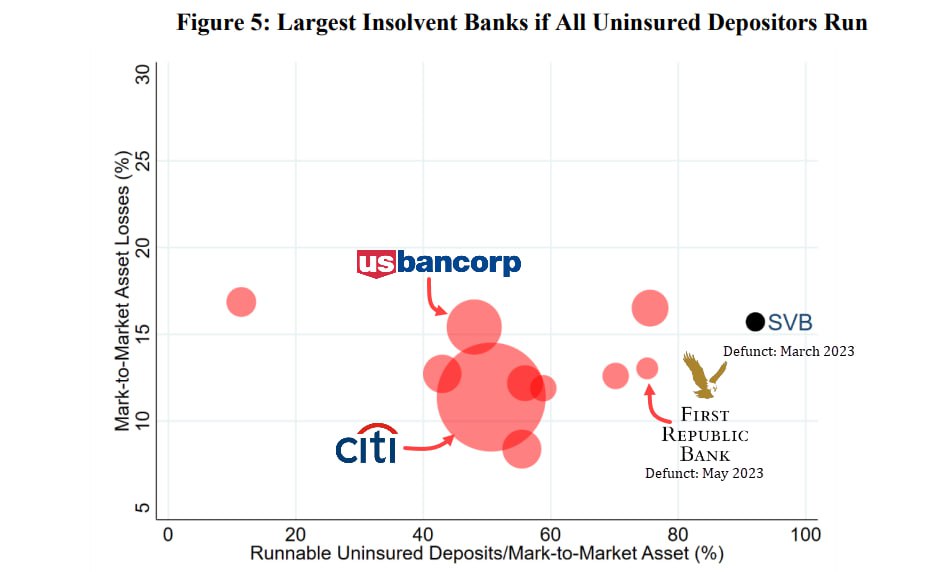

En abril, Stanford Business publicó un estudio (1) sobre fragilidad bancaria y riesgos de corrida bancaria en Estados Unidos en 2023, en el que muestra los 10 mayores bancos “insolventes” y otro ya difunto. Un banco se considera insolvente si el valor de mercado de sus activos, después de pagar a todos los depositantes no asegurados, es insuficiente para reembolsar todos los depósitos asegurados.

De los 10 mayores bancos insolventes, 1 tiene activos superiores a 1 billón de dólares, 3 tienen activos de entre 200 mil y 200 mil millones de dólares, 3 tienen activos de entre 100 mil y 200 mil millones de dólares, y los 3 restantes tienen activos de entre 50 mil y 100 mil millones de dólares.

Tan pronto como el estudio salió a la luz el 5 de abril, todos los fondos de cobertura de la Tierra trataron de averiguar el nombre de ese banco de 1 billón de dólares, que el estudio obviamente omitió e incluso los autores no quisieron revelar en privado. Sólo hay cuatro para elegir: JP Morgan, Bank of America, Citi y Wells Fargo.

Después de examinar (2) los informes de los bancos y los documentos 10-K de cada uno de ellos, resulta que Citi es el G-SIB insolvente, que mueve un billón de dólares. US Bancorp, un banco de 590.000 millones de dólares, ocupa el segundo lugar, lo que fue señalado por la misma empresa que predijo correctamente que SVB sería ejecutado.

Notas a pie de página

1. Erica Xuewei Jiang, Gregor Matvos, Tomasz Piskorski, Amit Seru: Monetary Tightening and U.S. Bank Fragility in 2023: Mark-to-Market Losses and Uninsured Depositor Runs? Stanford Graduate School of Business, Abril de 2023.

2. Dissident Thoughts: Last month, Stanford Business published a study looking at bank run risks. 23 de mayo de 2023.